Роз’яснення щодо Державної програми «Доступні кредити 5-7-9%»

Програма запроваджена за ініціативи Президента України та Прем'єр-Міністра України.

Що це за програма?

За даними провідних бізнес-асоціацій України, проблема доступу до доступних фінансових ресурсів, у т.ч. кредитних, є однією з 3-х найбільших проблем, з якими стикається український мікро- та малий бізнес.

Вирішити цю проблему дозволить зниження кінцевої ставки за банківськими кредитами, що призведе до більшої рішучості громадян розпочати власний бізнес.

Мета програми - спрощення доступу мікро- та малого бізнесу до банківського кредитування.

Завдання програми - посилення конкурентоспроможності українського мікро- та малого бізнесу, створення нових робочих місць, повернення трудових мігрантів.

Очікуваний ефект: зростання кількості українців, які скористаються можливостями цієї державної програми, стимулювання підприємницької активності та створення робочих місць, сприяння розвитку інноваційних і ефективних підприємств, що підвищуватиме продуктивність праці та рентабельність, а це, в свою чергу, збільшуватиме відрахування до Державного бюджету України, котре дозволить безперебійно фінансувати програму.

За попередніми розрахунками, програма сприятиме створенню понад 90 тис. нових робочих місць у перший рік та залученню близько 2 млрд внутрішніх інвестицій в українську економіку (у сферу мікробізнесу).

За 5 років дії програми сума виданих у рамках неї кредитів може скласти до 30 млрд грн.

Хто може стати учасником програми? Чи є обмеження?

Учасник має відповідати таким критеріям:

- реєстрація бізнесу (юридична особа або ФОП, обов'язково: кінцевий власник юридичної особи (бенефіціар/контролер) має бути фізичною особою - резидентом України);

- до 50 працівників (у середньому, з урахуванням пов'язаних підприємств на момент подавання заявки);

- до 50 млн грн річний дохід (середній, з урахуванням пов'язаних підприємств на момент подавання заявки);

- вид бізнесу - виробництво, послуги (крім тих, що вказані у ст. 13 Закону України «Про розвиток та державну підтримку малого і середнього підприємництва»);

- мета кредиту - інвестиційна (придбання нових/модернізація наявних основних засобів, ремонт виробничих приміщень);

- власний внесок учасника (для новостворених - від 30%, для наявного бізнесу - від 20%);

- наявність забезпечення за кредитом (застава, порука або гарантійні інструменти в залежності від умов роботи банку та умов кредиту);

- для наявного бізнесу - позитивна кредитна історія (прибуткова робота 4 квартали поспіль перед поданням заявки на участь у програмі);

- для новоствореного бізнесу - наявність реалістичного та обґрунтованого бізнес-плану.

Важливо! Для заявників, які отримують державну підтримку за іншими програмами, діє обмеження: розмір державної підтримки за програмою не призведе до перевищення еквіваленту 200 тис. євро (з урахуванням пов'язаних підприємств).

За умовами програми в ній НЕ можуть брати участь:

- юридичні особи, засновники та кінцеві бенефіціари, які є фізичними особами - нерезидентами України;

- особи, які мають непогашену заборгованість перед державним або місцевим бюджетом, Пенсійним фондом, фондами загальнообов’язкового державного соціального страхування;

- особи, які мають негативну кредитну історію та прострочену заборгованість за кредитами;

- особи, щодо яких відкриті судові провадження у справі про банкрутство/неплатоспроможність та/або перебувають у стані реорганізації/ліквідації;

- особи, які протягом останніх 3-х років отримували державну підтримку, що перевищує суму, еквівалентну 200 тисячам євро (сумарно по групі пов'язаних компаній);

- особи, рахунки яких арештовані, або заблоковані, або щодо яких є публічні обтяження в Державному реєстрі обтяжень рухомого майна;

- інші обмеження, які прямо встановлені законодавством України.

НЕ підлягають кредитуванню наступні цілі:

- придбання об’єктів нерухомості;

- придбання транспортних засобів (крім тих, що використовуватимуться в комерційних цілях).

Чи є особливості для підприємців - початківців?

Підприємці - початківці повинні підготувати реалістичний та обґрунтований бізнес-план.

Бізнес-план має враховувати індивідуальні особливості запланованого бізнесу, план маркетингового просування виробленої продукції (послуг) та інші умови, які дозволять банку оцінити потенційну успішність реалізації бізнес-ідеї. Реалістичність бізнес-плану та його обґрунтованість мають показувати розуміння підприємцем - початківцем базових умов, за яких його бізнес стане прибутковим.

Є можливість пройти безкоштовне навчання, включаючи складання бізнес-плану.

Держава забезпечує інформаційну та навчальну підтримку учасників, детальну інформацію можна знайти в розділі «Навчання» на сторінці програми.

Навчання - це добровільна опція. Але в разі, якщо немає досвіду ведення бізнесу і складання бізнес-плану - навчання допоможе учаснику підготувати себе до взаємодії з банком та успішної реалізації бізнес-ідеї.

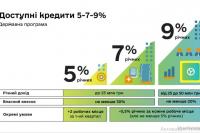

Від чого залежить кредитна ставка 5, 7 чи 9%?

Доступні кредити 5-7-9% видаються на суму до 1,5 млн гривень строком до 5 років.

Діють 3 відсоткові ставки (залежно від дати заснування бізнесу та його розміру (річного обороту):

- 5%-річних - якщо виручка - до 25 млн грн і створюються мінімум 2 робочих місця протягом першого кварталу;

- 7%-річних - для бізнесу з виручкою до 25 млн грн;

- 9%-річних – для бізнесу з виручкою до 50 млн грн.

Додаткове зниження ставки кредитування

Для позичальників, до яких за умовами програми застосовується процентна ставка 7% або 9% річних, протягом строку кредитування застосовувана процентна ставка зменшується на 0,5 % за кожне створене нове робоче місце на дату останнього дня місяця звітного (попереднього) кварталу у порівнянні з датою укладання кредитного договору, але в будь-якому випадку такий розмір процентної ставки за кредитом не може бути нижче 5% річних.

Увага! У разі зменшення фактичної кількості робочих місць на останній день місяця звітного кварталу процентна ставка за кредитом на наступний квартал встановлюється на рівні 7% річних.

Позичальник, відповідно до умов програми, зобов'язується подавати щоквартальну звітність щодо кількості найманих працівників та низці показників економічної діяльності. Ця умова виникає з філософії програми, яка створена коштом платників податків, а тому кошти мають витрачатись ефективно та сприяти збільшенню кількості робочих місць.

Докладні умови щодо наслідків недотримання учасником умов участі у програмі будуть зафіксовані у кредитному договорі з банком -партнером.

Який список документів? Який перший внесок? Чи потрібна застава/поручитель?

Зразковий перелік документів для банку - тут.

Програма передбачає обов'язковий власний внесок учасника:

- від 20% вартості проєкту – для наявного бізнесу ФОП/ЮО;

- від 30% вартості проєкту - для новоствореного бізнесу ФОП/ЮО.

Банк також перевірятиме наявність і достатність у позичальника коштів для провадження успішного бізнесу.

Крім того, програма передбачає обов'язкове забезпечення (заставу, поруку) для отримання кредиту. Нею може бути: об’єкт кредитування, рухоме, нерухоме майно - комерційна нерухомість, спецтехніка, основні засоби, в т.ч. такі, що купуються кредитним коштом тощо. Докладніше про види застави можна дізнатися на сайті або у відділенні обраного банку-партнера проєкту.

Можлива необхідність додаткової фінансової поруки інших учасників групи пов'язаних компаній. Докладні умови та модель поручительства визначається банком-партнером щодо кожного клієнта та/або його бізнес-моделі індивідуально.

Важливо.

Умови державної програми передбачають додатковий вид підтримки для бізнесу (особливо підприємців - початківців) - кредитна гарантія (дозволить вирішити проблему недостатнього забезпечення за кредитом (заставою).

Цей механізм надаватиметься за додаткову оплату у розмірі 0,5% від вартості кредиту.

Додаткова опція «Кредитна гарантія» стане доступна пізніше (приблизно за 1 - 1,5 міс. з дати старту програми).

Які будуть мої додаткові витрати, щоб отримати кредит?

У залежності від особливостей свого бізнесу або статусу позичальник може понести наступні фінансові витрати для отримання кредиту (докладніше визначається банком-партнером):

- послуги з оцінки предмету застави в акредитованій оцінювальній компанії банку;

- страхування предмету застави;

- нотаріальне оформлення предмету застави (у разі необхідності);

- разова комісія за отримання кредиту та надалі - комісія за покриття операційних витрат банку на обслуговування/супровід/моніторинг кредиту, але не більш ніж 1 % від суми кредиту;

- додаткові витрати на гарантійні інструменти в разі недостатності забезпечення (погоджується індивідуально з банком-партнером) у сумі не більш як 0,5% від суми кредиту.

До моменту укладення кредитного договору банки-партнери зобов'язані надати докладну інформацію про всі можливі витрати і комісії, які застосовуються або можуть застосовуватися до учасника програми.

Скільки кредитів і на яку суму можна взяти в рамках програми?

Уряд має на меті створити рівний та широкий доступ якомога більшої кількості мікро- та малих підприємств до державної підтримки. Тому одне підприємство (група пов'язаних підприємств) може отримати декілька кредитів, якщо їх загальна сума не перевищує 1,5 млн грн.

Що можна купувати за кредитні кошти? Чи можна забрати кредит готівкою?

Кредитні кошти готівкою видаватися НЕ будуть.

Програма передбачає фінансування на такі цілі:

– придбання нових або таких, що були у використанні, основних засобів;

– модернізація наявних основних засобів;

– здійснення будівництва/реконструкції/ремонту в приміщеннях ведення основної господарської діяльності (крім офісних приміщень);

- інші аналогічні цілі за умови дотримання критеріїв участі та за відсутності прямих заборон у чинному законодавстві Україні.

Кредитні кошти, відповідно до умов програми, будуть перераховуватись постачальнику обладнання, яке купується учасником за кредитні кошти або постачальнику основних засобів чи послуг, що будуть придбані учасником програми для його бізнесу.

Програма дозволяє купівлю основних засобів іноземного виробництва, але кредитні кошти будуть перераховані безготівково в національній валюті постачальнику/продавцю в Україні. Можлива опція, що банк за кредитну гривню купує потрібну валюту та здійснює перерахунок іноземному постачальнику за кордон за імпортним контрактом.

Як працює механізм зниження ставки до 5, 7 або 9%? Чи може підвищитися ставка?

Держава компенсує різницю між комерційною відсотковою ставкою банку та кінцевою ставкою для учасника програми (5,7 або 9%).

У разі порушення умов договору позичальником така особа позбавляється права на компенсацію різниці між пільговою та ринковою ставкою.

Порушеннями умов кредитного договору банк вважатиме прострочку планового платежу за кредитом на термін понад 90 днів та спроби вчинення шахрайських дій. Наприклад, грубим порушенням умов програми, наслідком якого для позичальника стане обов’язок повного відшкодування повної вартості позики, вважатиметься отримання кредиту за програмою в двох і більше банках сукупною сумою вищою за 1,5 мільйона гривень.

Контроль за дотриманням умов програми здійснюватиме Фонд розвитку підприємництва.

Звідки взялися гроші на програму?

Верховна Рада України у другому читанні ухвалила відповідний закон. Так, з державного бюджету було виділено 2 млрд грн на програму «Забезпечення функціонування Фонду розвитку підприємництва» на впровадження програми доступного кредитування в Україні.

Фінансування бюджетної програми у Державному бюджеті України на 2020 рік здійснюватиметься коштом від дострокового погашення векселів Фонду гарантування вкладів фізичних осіб у сумі 2 млрд грн, які спрямують до спеціального фонду державного бюджету.

Як надовго вистачить цих грошей? Звідки певність, що 5 років кошти програми будуть доступні?

Створення умов для активізації та здешевлення кредитування мікро- та малих підприємців в Україні відповідає ініціативі Президента України щодо стимулювання підприємницької діяльності, активізації кредитування та створення нових робочих місць, а також пріоритету 6.4 Програми діяльності уряду.

Запровадження програми «Доступні кредити 5-7-9%» є саме інструментом для досягнення поставленої мети. Тому уряд загалом та Міністерство фінансів, зокрема, вже знайшли можливість передбачити фінансування програми на 2020 рік і продовжать надалі її фінансування в наступні роки.

Ключовий критерій, за яким держава визначатиме доцільність розширення програми – попит з боку підприємців та ефективність впровадження програми.

Зростання кількості українців, які скористаються можливостями цієї державної програми, стимулюватиме підприємницьку активність та створення робочих місць, сприятиме розвитку інноваційних і ефективних підприємств, що підвищуватиме продуктивність праці та рентабельність, а це, в свою чергу, збільшуватиме відрахування до Державного бюджету України, що дозволить безперебійно фінансувати програму.

Держава, зі свого боку, гарантує учасникам наявність коштів для фінансування державної програми (через механізм компенсації різниці ставки банкам - партнерам програми).

Гарантійні інструменти на строк дії програми (5 років) використовуються у рамках роботи Фонду розвитку підприємництва відповідно до порядку, затвердженого Кабінетом Міністрів України.

Так, на 2020 рік уряд передбачив у державному бюджеті 2 млрд грн на фінансування цієї програми, що дозволить видати понад 50 тис. кредитів.

Пояснення механізму компенсації та роботи програми

Підтримка буде надаватися за двома напрямками:

перший – здешевлення кредитів шляхом компенсації відсоткової ставки до рівня 5, 7 та 9 відсотків річних за кредитами у національній валюті. Відсоток залежить від розміру та типу бізнесу:

5% річних – якщо виручка - до 25 млн грн і створюються мінімум 2 робочих місця;

7% річних – для бізнесу з виручкою до 25 млн грн, який не створює нових робочих місць, але за кожного нового працівника ставка знизиться на 0,5%;

9% річних – для бізнесу з виручкою до 50 млн грн;

другий – надання часткових гарантій за кредитами, наданими мікро- та малому бізнесу, якщо у них не вистачає застави.

Підприємець, який хоче взяти участь у програмі, повинен подати заявку до банку-учасника програми «Доступні кредити 5-7-9%”». Банк перевіряє якість та вірогідність наданої інформації, кредитну історію та відповідність потенційного позичальника критеріям програми.

Зверніть увагу! Алгоритми оцінки документів у банків можуть мати несуттєві відмінності.

Банки можуть вам запропонувати надати додаткові документи, які підтверджують особливості бізнесу чи інші дані. Індивідуальні особливості роботи кожного окремого банку слід уточнювати у відділеннях банків-партнерів або на сайтах банків, які беруть участь у програмі

Якщо банк відмовляє підприємцю через неякісну заявку на кредит або відсутність фінансових знань підприємця, підприємець матиме можливість покращити якість бізнес-плану самостійно або пройти безкоштовне навчання (буде запропоновано як оффлайн-, так і онлайн-навчання для таких людей)і повторно подати заявку.

Якщо рішення банку позитивне, то підприємець отримає позику на суму до 1,5 мільйона гривень на термін до 5 років за відсотковою ставкою 5, 7, або 9%, відповідно до умов програми (також комісію банку обмежено сумою 1% від суми кредиту на весь строк його дії, у разі потреби надання гарантії комісія банку може збільшитися ще на 0,5 відсоткові пункти).

А це працюватиме? Хіба банки не будуть підвищувати ставку до 40%, щоб отримати більшу компенсацію?

Середні ставки кредитування по ринку наразі: 18-25%, для мікросегменту - 20-30%, для ФОПів - 25-40%. Водночас максимальна процентна ставка за кредитом банку-партнера, яка дозволяється до компенсації в рамках програми, розраховується таким чином:

для наявного бізнесу: індекс UIRD (12 міс.) х 1,2 ≈ 18,1% річних;

для новоствореного бізнесу: індекс UIRD (12 міс.) х 1,35 ≈ 20,3% річних.

Вимоги до банків-учасників програми передбачають низку критеріїв, які дозволять забезпечити виконання умов Державної програми «“Доступні кредити 5-7-9%». Це обов'язкова наявність у банку-партнері програми технології та процедури кредитування мікро- та малого бізнесу, наявність відповідних банківських продуктів у продуктовій лінійці банку, стратегічний план фінансування мікро- та малого бізнесу, а також бездоганна ділова репутація акціонерів/контролерів і керівництва банку.

Ці та інші критерії перевіряються та контролюються з боку Фонду розвитку підприємництва в рамках угод між фондом та банками про участь банку в програмі.